1、2022年世界鈦工業概述

2022年,全球鈦工業整體保持小幅增長勢頭。前3季度,國外企業基本走出新冠疫情的影響,開工率得到提升,對鈦礦原料需求也隨之增加,進而推高全球鈦礦原料價格。第四季度,全球鈦白粉消費增速不及預期,歐洲能源成本居高不下,國際鈦白粉巨頭發出消息,宣布可能下調2023年鈦白粉產量;加之中國房地產市場表現低迷,全球鈦礦需求有所減弱,部分鈦礦價格小幅回調。

1.1 鈦礦

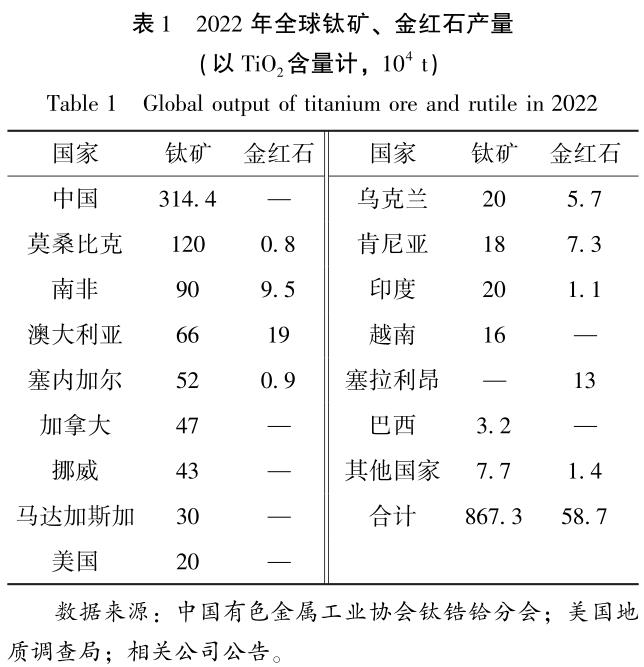

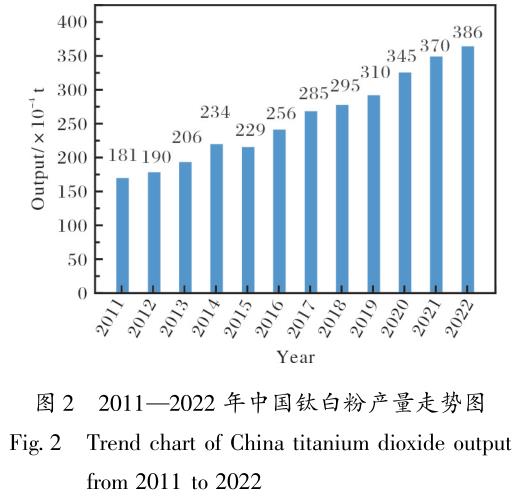

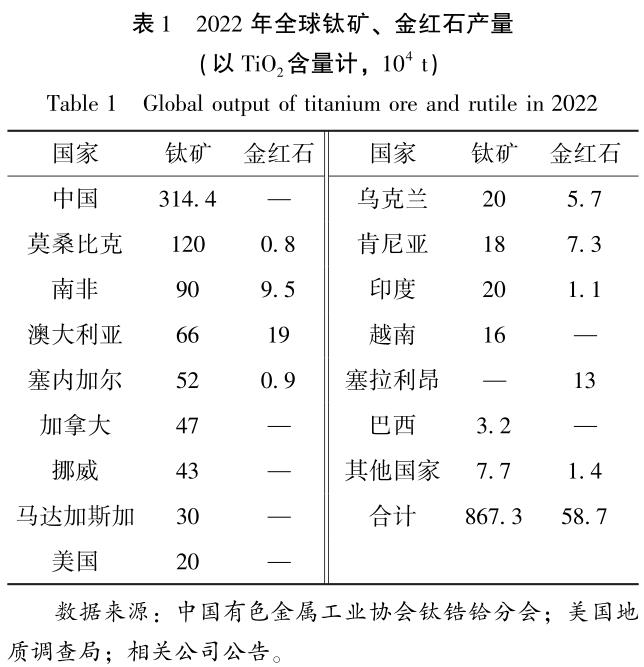

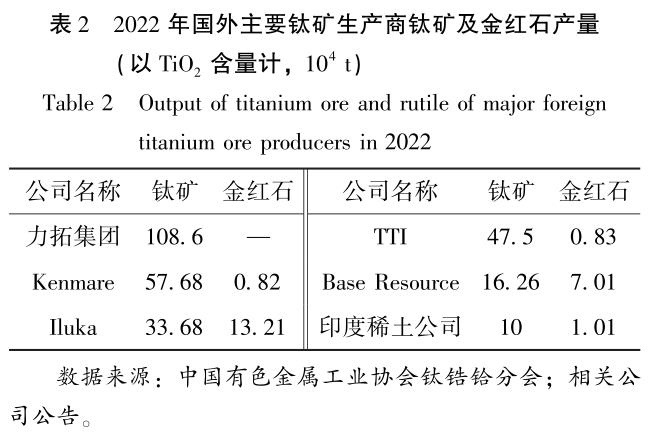

據初步統計(表1),2022年全球鈦礦產量約為8637×104t(以TiO2含量計),同比增加4.9%;金紅石產量約為58.7×104t(以TiO2含量計),同比減少5.5%。國外主要鈦礦生產商為力拓集團(英國)、Kenmare公司(愛爾蘭)、Iluka公司(澳大利亞)等,其產量如表2所示。

其中,力拓集團所產鈦礦并不直接出售,而是加工成高鈦渣后出售。

2022年國外主要鈦礦生產商鈦礦及金紅石產量從目前所掌握的信息來看,2023年Kenmare公司產量將有所提升;Iluka公司與BaseResource公司將因現有礦產地資源枯竭而可能出現減產;預計2023年國外鈦礦產量整體將有所提升,而金紅石產量逐年下降的趨勢難以逆轉。我國香港長城礦業2022年鈦礦產量為38×104t(以TiO2含量計),預計2023年產量也將有所上升。

1.2 海綿鈦

初步統計數據(表3)顯示,2022年全球海綿鈦產量為27.9×104t,同比增長14.6%。其中,中國海綿鈦產量占到62.7%,俄羅斯及烏克蘭海綿鈦產量出現不同程度的下降,分別下降了7.4%和83.6%;日本、哈薩克斯坦、沙特阿拉伯海綿鈦產量有所上升,分別上升了1.6%、6.7%和93.0%。

1.3 鈦加工材

據初步統計推測,2022年全球鈦加工材產量或在(21~21.5)×104t。

2、2022年中國鈦工業發展現狀

2022年,在國內疫情多地反復爆發、經濟增速下滑、國際形勢劇變等諸多不利因素影響下,我國鈦產業依然保持平穩、健康、有序的發展勢頭,各主要產品產量仍保持增長態勢,產品價格大體保持穩定,沒有出現過大的波動,這一成績來之不易。

2022年,我國鈦工業在鈦資源綜合利用、國防軍工、航空航天、海洋工程、醫療器械以及下游高精尖應用領域繼續取得技術突破,整體能力有所提升。

在石油開采、新能源領域持續加大探索、研發力度,培育、開拓新的應用市場。在海綿鈦冶煉、鈦材加工環節不斷探索節能降耗新工藝,積極響應國家“綠色低碳”發展的總目標。

2.1 運行情況概述

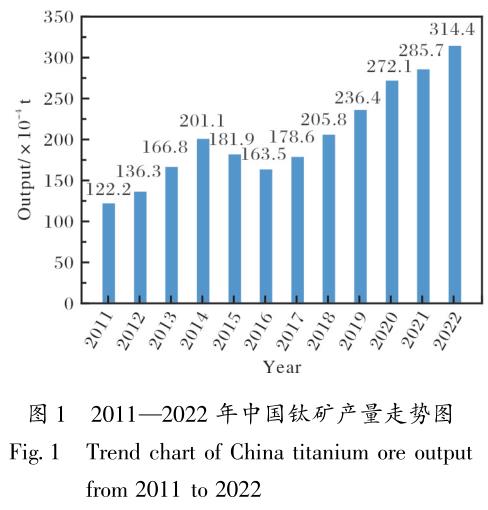

2.1.1 鈦礦

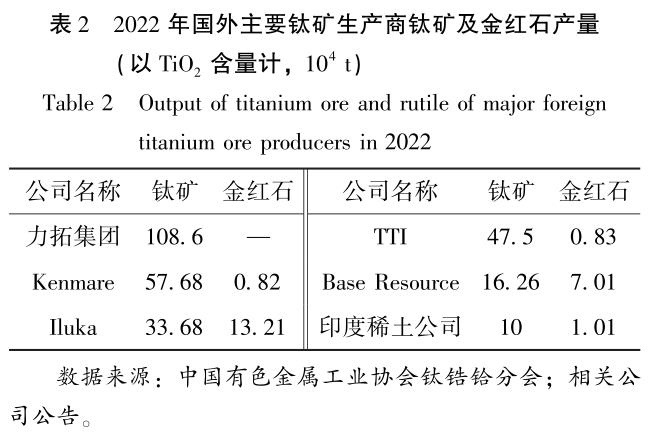

據中國有色金屬工業協會鈦鋯鉿分會初步統計(圖1),2022年中國共生產鈦礦3314.4×104t(以TiO2含量計),同比增加10.05%。進口各類鈦礦及中礦1155.3×104t(以TiO2含量計),同比減少12.4%。國產鈦礦與進口鈦礦合計469.7×104t(以TiO2含量計),同比增長1.4%。

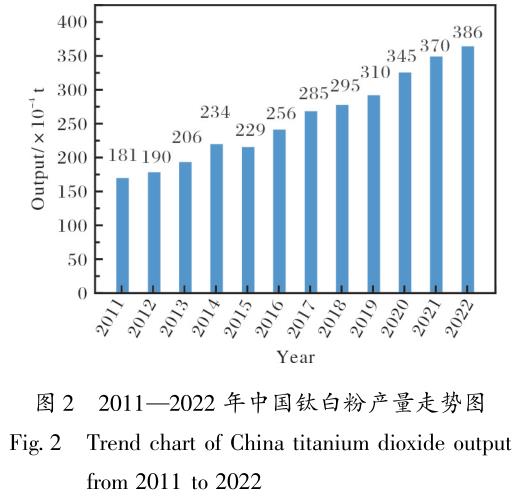

2.1.4 鈦白粉

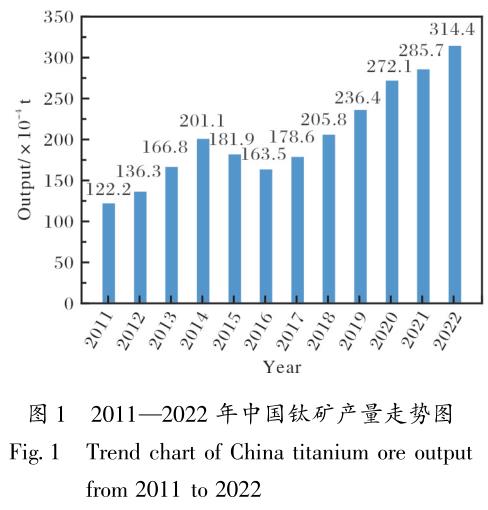

據中國有色金屬工業協會鈦鋯鉿分會初步統計(圖2),2022年我國共生產鈦白粉約386×104t,同比增加4.3%。

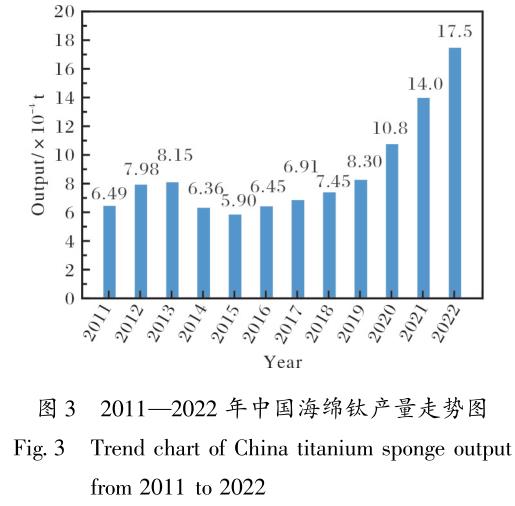

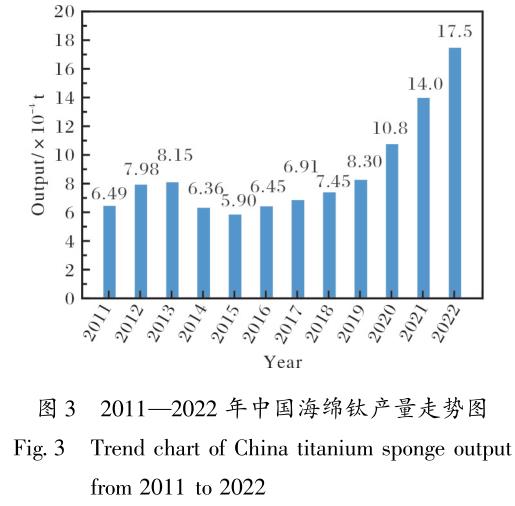

2.1.3 海綿鈦

據中國有色金屬工業協會鈦鋯鉿分會初步統計(圖3),2022年我國9家海綿鈦生產企業共生產海綿鈦17.5× 104t,同比增長25%。

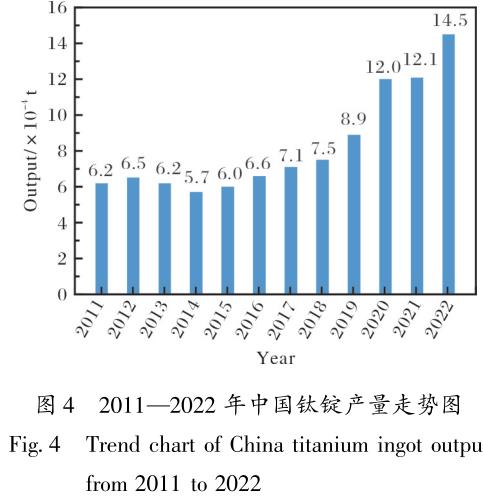

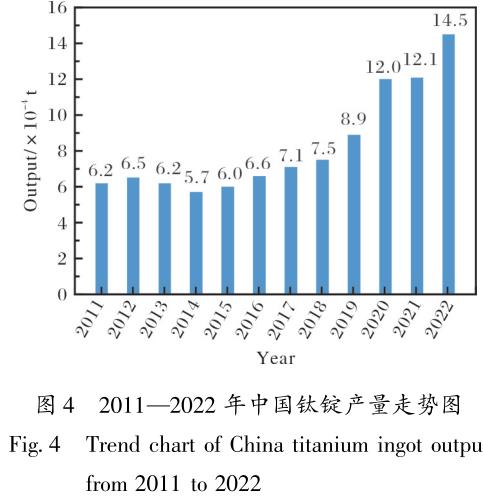

2.1.4 鈦錠

據中國有色金屬工業協會鈦鋯鉿分會對國內28家生產企業的統計(圖4),2022年我國共生產鈦錠14.5×104t,同比增長19.5%。其中,純鈦鑄錠產量為8.1×104t,鈦合金錠產量為6.3×104t。由于2022年國內新增熔煉爐較多,推測約有2×104t鈦錠的產量未被統計在內。

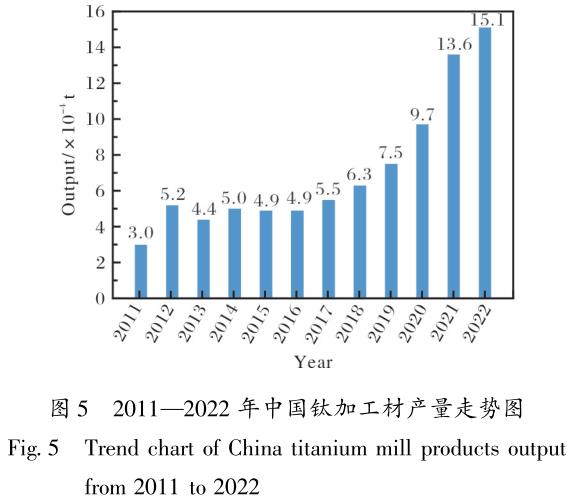

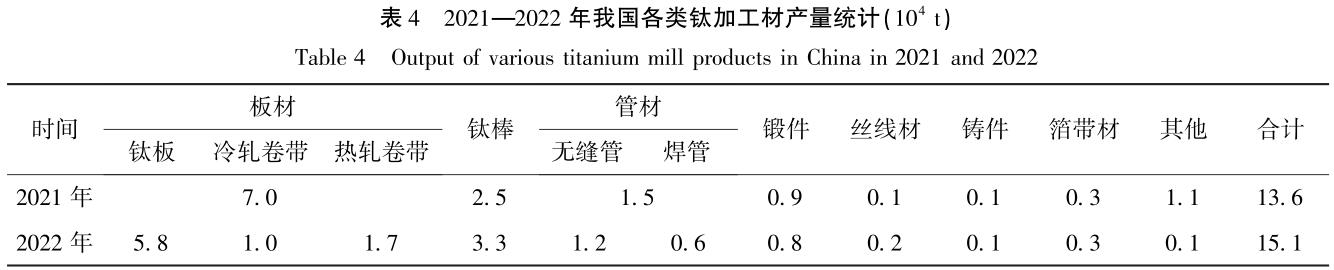

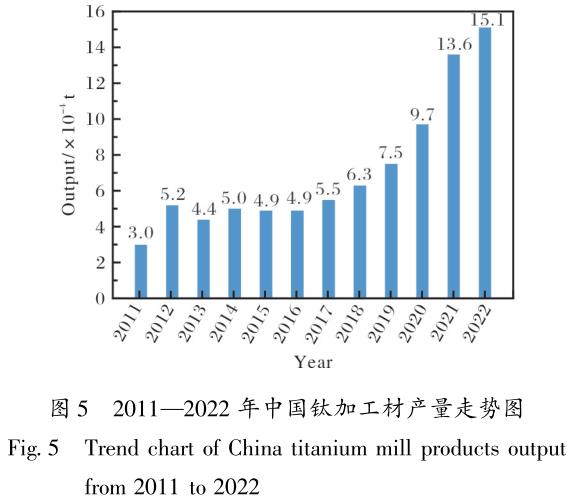

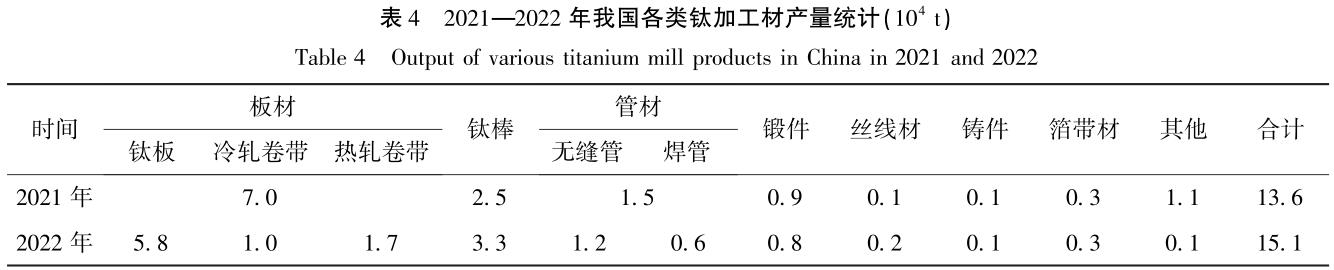

2.1.5 鈦加工材

據中國有色金屬工業協會鈦鋯鉿分會對國內32家主要鈦加工件生產企業的統計 ( 圖 5 及表 4),2022年我國共生產鈦加工材15.1×104t同比增長11.0%。其中,坯料產量約為1.2×104t, 成品加工材產量約為14×104t。

2.2 產業結構

我國鈦產業主要分為鈦礦采選、鈦白粉生產、海綿鈦-鈦加工材生產三大板塊。其中,鈦礦采選主要集中在四川省攀枝花-西昌地區,該地區鈦礦產量占到我國鈦礦總產量的87%以上。鈦白粉生產主要集中在河南、四川、山東、安徽、廣西等地,占到全國鈦白粉總產量的78%以上。海綿鈦生產主要集中在遼寧、云南、新疆,占到全國海綿鈦總產量的58.9%。鈦加工材生產主要集中在陜西、江浙地區、珠三角地區,其中陜西省鈦加工材產量占到國內的50%以上。

2.3 市場價格

2.3.1 鈦礦市場回顧

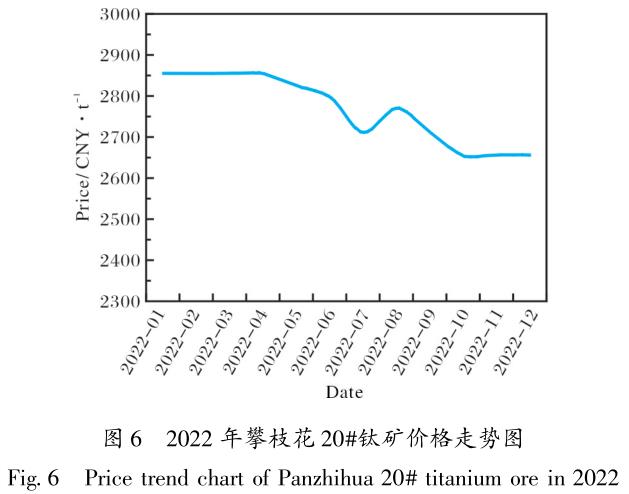

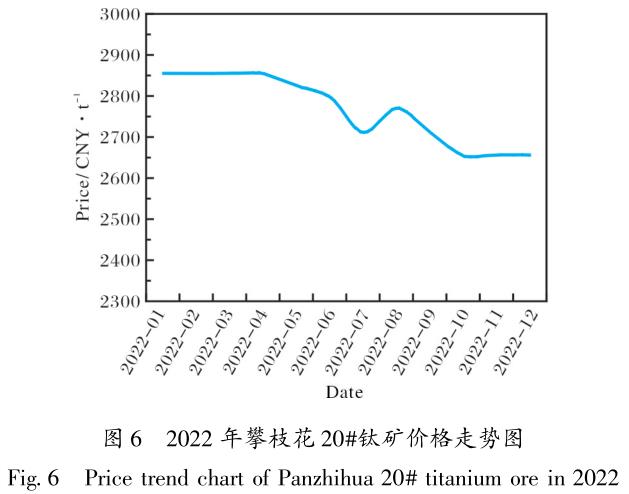

據中國有色金屬工業協會鈦鋯鉿分會統計(圖6),2022年我國鈦礦價格呈現出高開低走的態勢。

1-4月份,攀枝花20#鈦礦價格維持在2800~2900元/t(含稅出廠價)的高位。自4月份之后,受國內多地疫情散發,尤其是上海及周邊省市疫情進入高峰期,導致物流不暢,部分下游企業生產受到影響,對鈦礦的需求逐步下滑,進而導致鈦礦價格回落。

第三季度,國內疫情初步得到控制,各地物流恢復正常,停產企業逐步開工,鈦礦市場出現短暫好轉。

但第三季度末,由于國內房地產市場表現不佳,下游產品庫存逐步升高,再度導致下游對鈦礦需求減弱,鈦礦價格再度回落。10月末,國內鈦礦供需重新找到平衡點,攀枝花20#鈦礦價格穩定在2600~2650元/t并平穩運行至年末。

受國內鈦礦價格回落的影響,部分進口鈦礦也面臨較大的銷售壓力。從1—11月份鈦礦進口數據來看,全國鈦礦進口量較2021年同期下降10.4%,幾種主要進口鈦礦的價格較2022年年初回落20~30美元/t。進口量與進口價格雙雙出現下降,說明鈦礦市場或已迎來拐點,持續兩年多的牛市或進入尾聲。

2.3.2 鈦白粉市場回顧

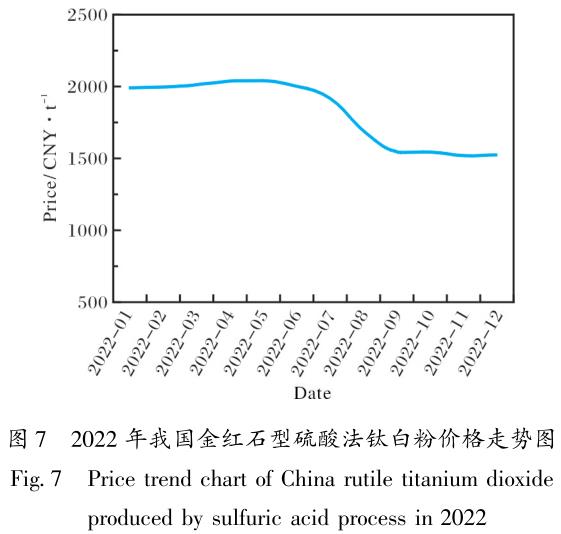

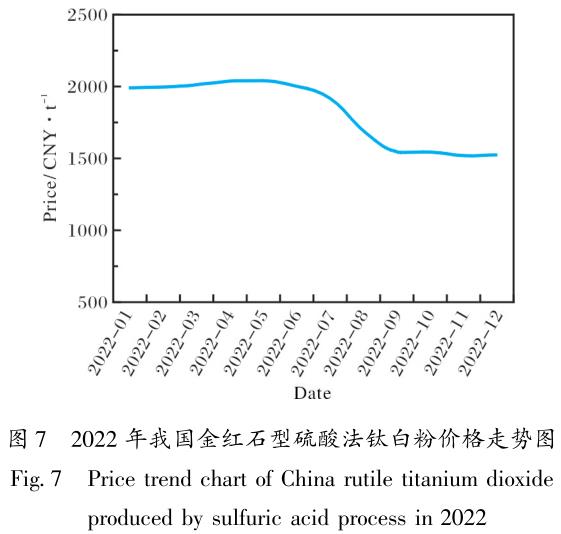

受房地產市場疲軟及疫情蔓延等因素的影響,2022年我國鈦白粉價格呈現高開低走態勢。據中國有色金屬工業協會鈦鋯鉿分會統計(圖7),2022年年初金紅石型硫酸法鈦白粉價格在19000~20500元/t,并平穩運行至5月份。但6月份開始,受上海等地疫情持續蔓延的影響,國內部分地區陷入停工停產狀態,部分下游企業也隨之減產停產,導致鈦白粉需求下降,進而引發鈦白粉價格的回落。進入第三季度后,由于下游需求持續疲軟,鈦白粉企業庫存壓力增大,價格回落速度加快,部分鈦白粉企業開始減產甚至停產。10月份,鈦白粉市場供需重新獲得平衡,價格也開始筑底,隨后以14000~6000元/t的價格持續運行至年末。12月份,雖然鈦白粉企業有調價意愿,但下游需求不振以及下游用戶抵制鈦白粉價格上漲,漲價計劃無法實現,市場依舊以前期價格進行交易。

2.3.3 海綿鈦市場回顧

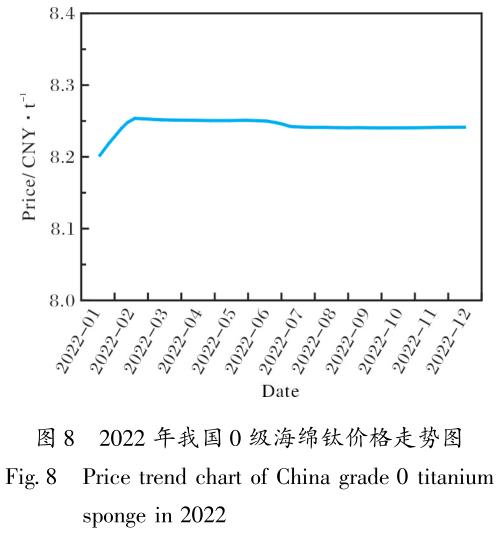

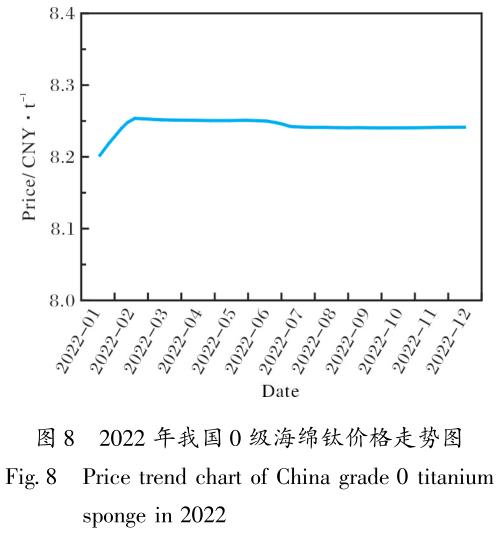

據中國有色金屬工業協會鈦鋯鉿分會統計(圖8),2022年我國海綿鈦市場表現較為穩定,全年0級海綿鈦報價都維持在(8~8.5)萬元/t,1級海綿鈦價格在7.5萬元/t左右。2022年1—2月份,受鎂錠等原料價格上漲影響,海綿鈦價格也隨之小幅上行。

3月份后,隨著鎂錠等原料價格的逐步穩定,海綿鈦價格也穩定運行至年中。7月份,受原料價格大幅回落、新增海綿鈦產能投產運行等因素影響,海綿鈦價格稍有回落,隨后穩定運行至年末。

由于國內新增及擴產海綿鈦項目相繼順利投產,2022年我國海綿鈦產量達到17.5×104t左右,同比增長25%。具體來看,第一季度受鎂錠原料價格居高不下的影響,國內半流程企業基本處于減產、停產狀態,海綿鈦產量處于相對低位。進入第二季度后,部分半流程企業完成全流程改造,產量逐步提升;5月份后,鎂錠價格也逐步回落,半流程企業開工率逐步回升。因此,第二季度國內海綿鈦產量逐步回升至正常水平。進入下半年后,云南新建的海綿鈦項目順利投產,并在9月份達到設計產量(月產量約3000t),成為我國現階段規模最大的海綿鈦工廠。

此外,2022年我國海綿鈦凈進口量約104t,因而2022年我國海綿鈦的表觀消費量為(18~18.5)×104t。

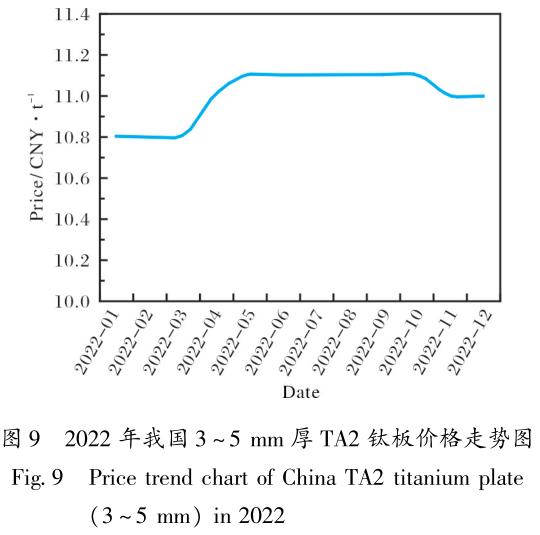

2.3.4 鈦加工材市場回顧

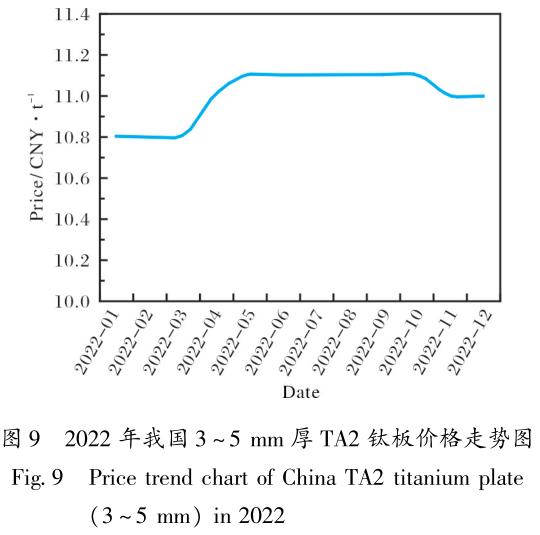

受原料成本居高不下及部分下游應用領域需求強勁的影響,2022年鈦加工材價格持續高位運行。

據中國有色金屬工業協會鈦鋯鉿分會統計(圖9),2022年第一季度,國內3~5mm厚TA2鈦板價格保持在(10.5~11)萬元/t。進入第二季度后,隨著國內外海綿鈦價格的相繼上漲,國內鈦加工材價格也逐漸小幅上行,3~5mm厚TA2鈦板價格漲至約11.1萬元/t并平穩運行至第四季度。進入第四季度后,由于國內多地疫情爆發,部分下游領域對鈦加工材需求有所下降,工業用及民用鈦加工材價格稍有下降。

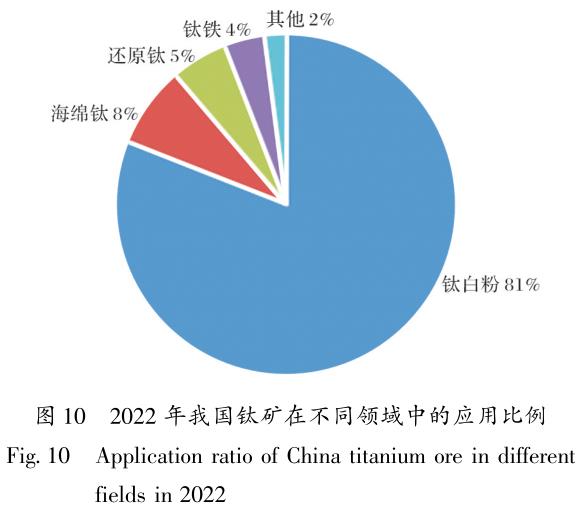

2.4 市場消費

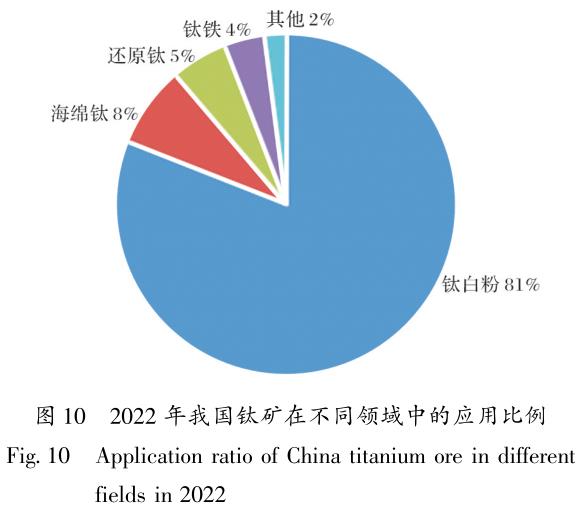

據中國有色金屬工業協會鈦鋯鉿分會統計(圖10),2022年我國鈦礦消費量約為482×104t(以TiO2含量計),同比增長5.6%。其中,鈦白粉行業是最主要的消費領域。

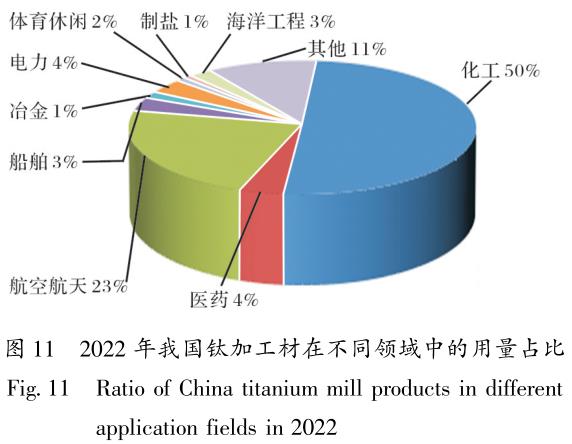

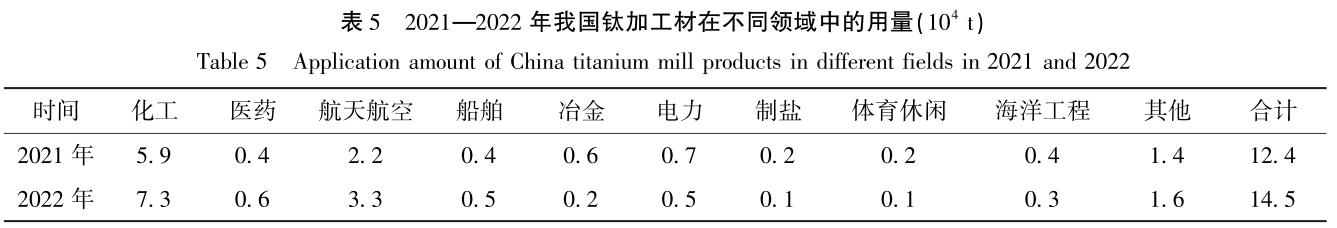

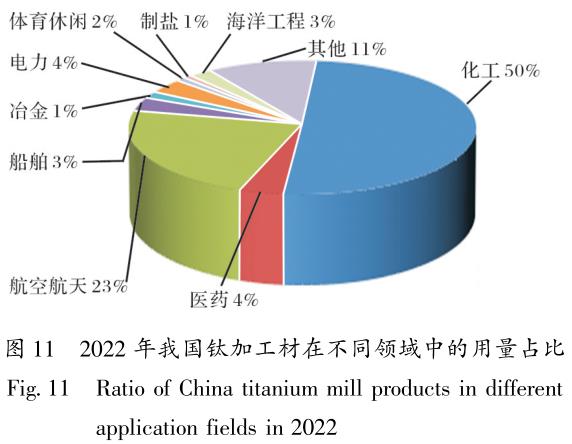

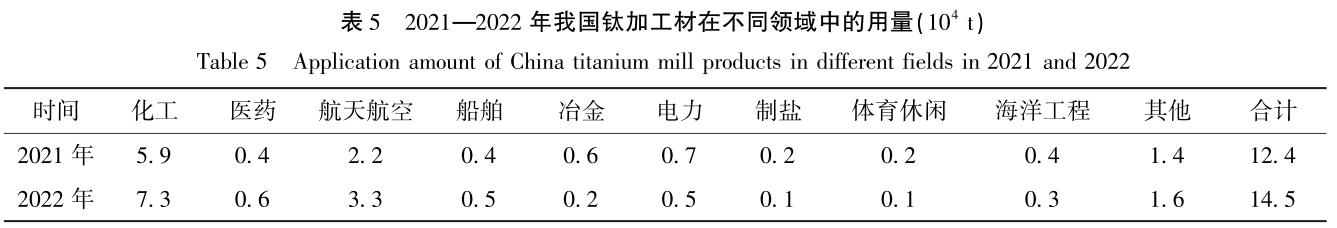

據中國有色金屬工業協會鈦鋯鉿分會統計(圖11和表5),2022年我國鈦加工材用量最大的領域為化工,其次為航空航天。化工領域用鈦量為7.3×104t,同比增長23.7%。醫藥、船舶領域用鈦量的絕對數值依然相對較低,但增速都在30%以上。冶金、電力、制鹽、體育休閑、海洋工程領域的用鈦量均出現不同程度的下降,其主要歸因于下游行業周期引發的波動。由于上述領域本身用鈦量的絕對總量相對較小,一兩個下游大型項目建設帶來的需求就會給該領域的用鈦量產生較大影響。航空航天領域用鈦量的大幅增長,主要是國內需

求持續增長的結果。醫療領域用鈦量的增加則是由于我國在相關領域中的生產能力有所提高,如國產鈦毛細管等產品正在加速替代進口產品,并反向出口到歐洲市場。體育休閑領域鈦用量的下降,則反映出近年來在疫情影響下,以高爾夫球運動為代表的體育休閑領域整體需求下降,至于何時能夠有所改觀也難以預判。

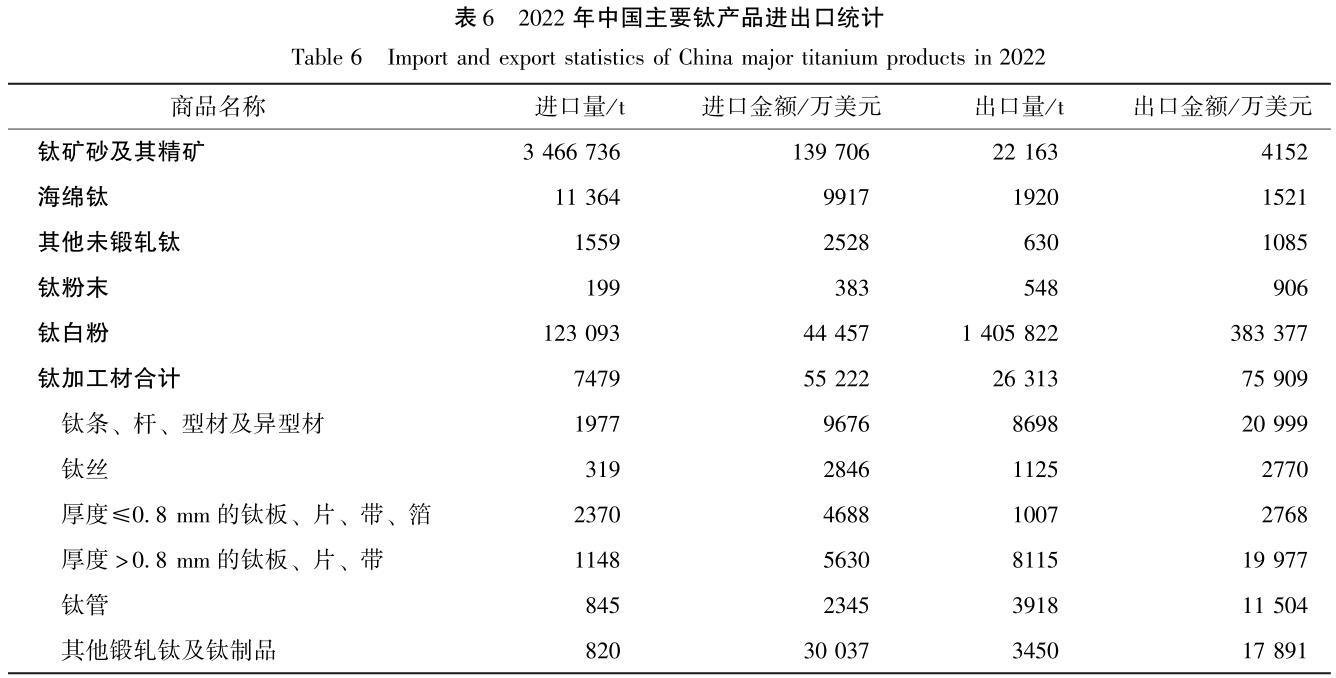

2.5 進出口貿易

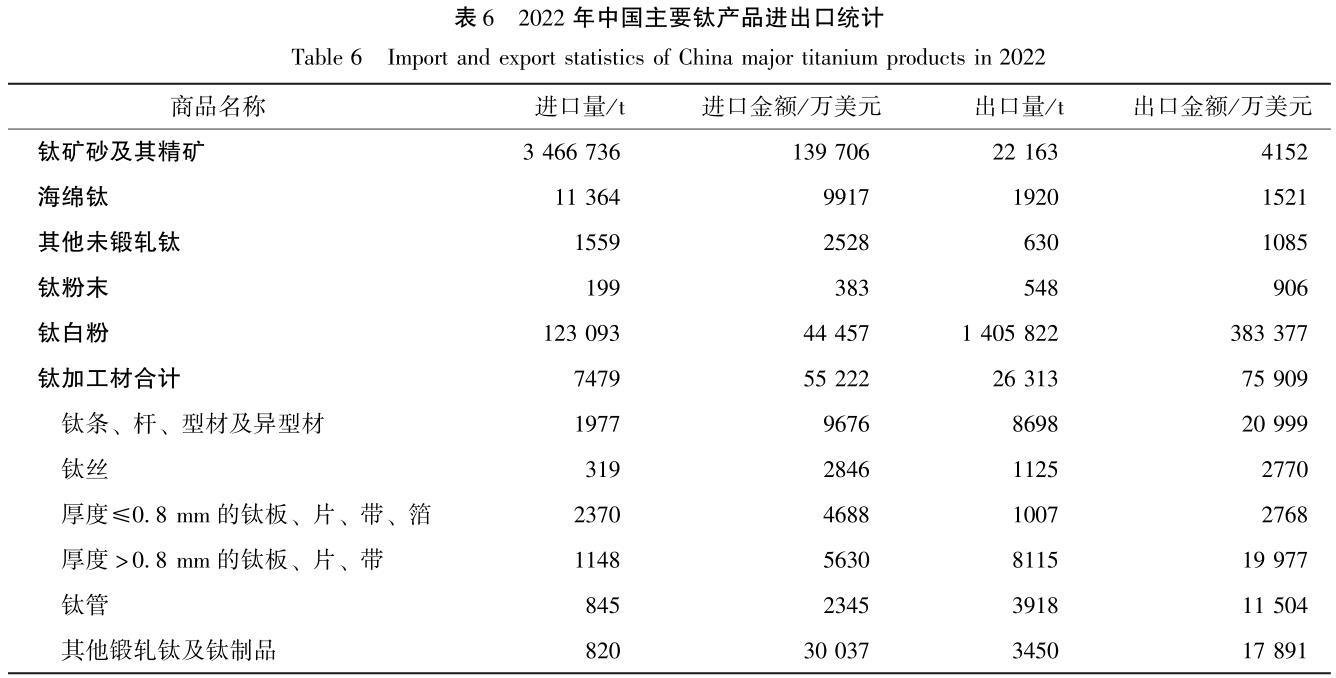

據中國海關總署統計數據(表6),2022年我國進口的鈦產品主要有鈦礦、各類鈦加工材、鈦白粉及海綿鈦;出口的鈦產品主要有鈦白粉及各類鈦加工材。各類鈦產品進口總額為25.2億美元,出口總額為46.7億美元,整體順差21.5億美元。從進口產品類別來看,主要以鈦礦原料為主,其次是國內供給不足的高端鈦加工材及鈦白粉。

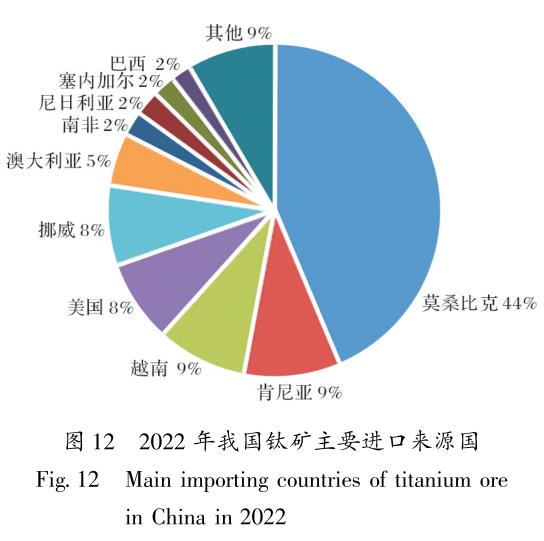

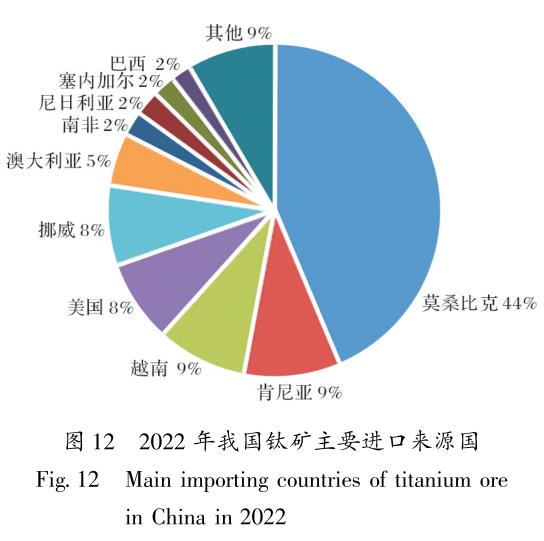

據中國海關總署統計數據(圖12),2022年我國鈦礦主要進口來源國為莫桑比克、肯尼亞、越南、美國、挪威等。前5名進口來源國進口量占比為77.5%,集中度較高。

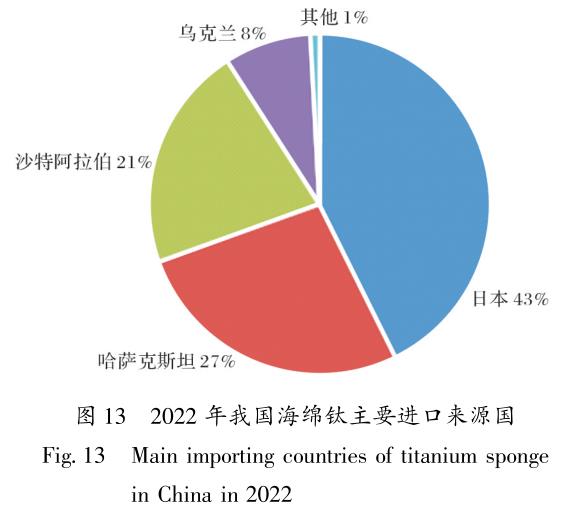

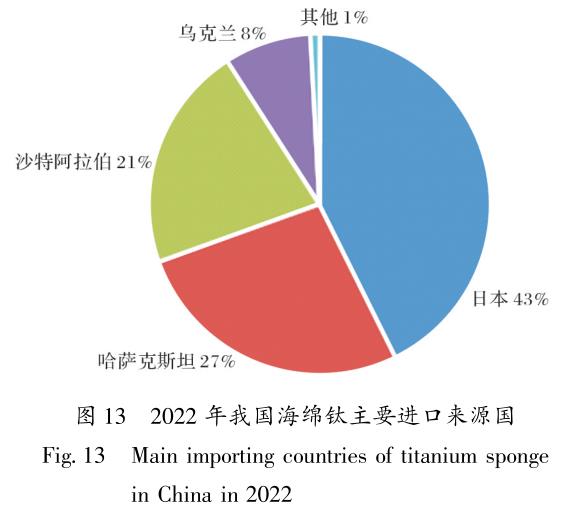

據中國海關總署統計數據(圖13),2022年我國海綿鈦主要進口來源國為日本、哈薩克斯坦、沙特阿拉伯。海綿鈦進口主要集中在上半年,隨著國外海綿鈦價格的大幅上漲,下半年我國進口海綿鈦數量迅速萎縮。

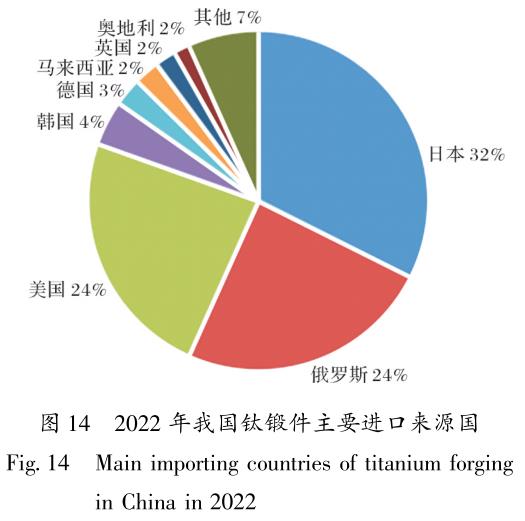

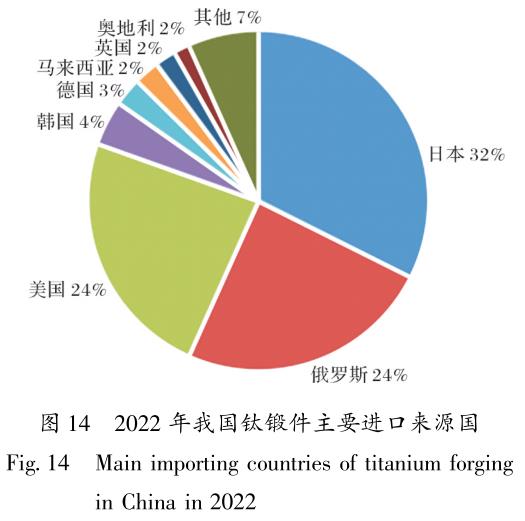

據中國海關總署統計數據(圖14),2022年我國鈦鍛件主要進口來源國為日本、俄羅斯、美國。我國鈦鍛件進口量不大,僅為820t,占全部鈦加工材進口量的1/10,但進口金額占到全部鈦加工材的54.4%。鈦鍛件的出口單價與進口單價比僅為14%,從側面反映出我國在此類產品的生產水平上與國外存在較大差距。

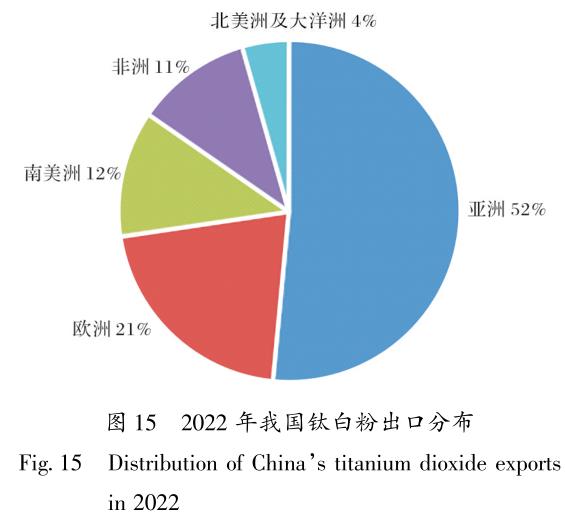

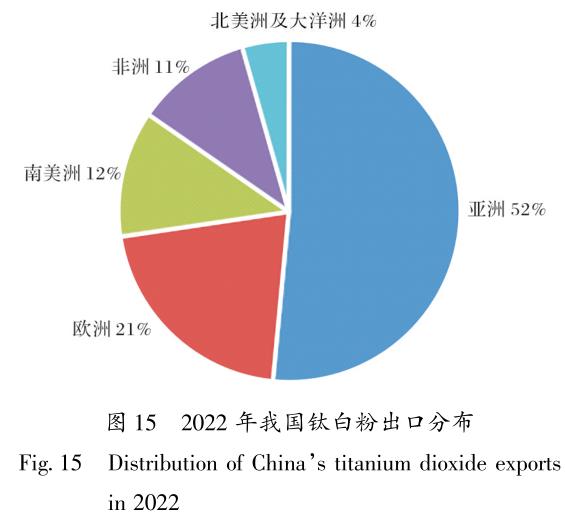

鈦白粉是我國最主要的鈦出口產品。據中國海關總署統計數據(圖15),2022年我國鈦白粉出口量達140.58×104t,出口額達38.3億美元,占到所有鈦產品出口總額的82.1%。鈦白粉是我國鈦產品中全球競爭力最強的產品,被銷往全球140余個國家。

3、2022年中國鈦工業經濟運行狀況分析

3.1 政策環境分析

2022年1月1日,區域全面經濟伙伴關系協定(RCEP)正式生效。我國與相關國家的部分鈦產品貿易關稅下調,有利于相關產品的進出口貿易。

2022年11月10日,工業和信息化部、國家發展和改革委員會、生態環境部三部委聯合發布了《關于印發有色金屬行業碳達峰實施方案的通知》。該方案提出,“十四五”期間,有色金屬產業結構、用能結構明顯優化,低碳工藝研發應用取得重要進展;“十五五”期間,有色金屬行業用能結構大幅改善的總體目標。通過推動海綿鈦顛覆性制備技術的落地,實現提高節能降碳水平。同時完善再生有色金屬資源回收和綜合利用體系,再生金屬供應占比達24%以上。而我國對鈦的回收再利用相關環節屬于短板,國外鈦金屬的回收利用率在30%以上,而我國只有不到10%,因此《有色金屬行業碳達峰實施方案》對提高我國鈦回收再利用水平將起到助推作用。

2022年12月29日,《海綿鈦和鈦錠單位產品能源消耗限額》(GB 29448-2022)發布,該標準將于2024年1月1日開始執行。該標準的出臺,提高了我國海綿鈦、鈦錠的能耗要求,規范了相關產品的能耗統計方法,對我國海綿鈦、鈦錠行業實現節能減排目標起到了促進作用。在企業提升能效水平過程中,可以促進鈦行業整體生產技術的進步。

3.2 產業結構調整情況分析

國內房地產市場低迷導致國內鈦白粉需求增長陷入停滯,產業增長主要依靠出口市場的擴大。海綿鈦市場規模顯著擴大,鈦加工材市場繼續保持增長勢頭。傳統化工行業用鈦量穩步增長,航空航天、船舶、醫療等領域用鈦量繼續保持高速增長。我國鈦加工材在穩固擴大傳統市場的同時,加速拓展在高新領域的應用。

隨著“綠色低碳”政策的提出,鈦行業在2022年制定了新的《海綿鈦和鈦錠單位產品能源消耗限額》標準,大幅提升了節能減排的要求,有效促進了行業向“綠色低碳”發展目標的靠攏與轉型。為達到“綠色低碳”目標,部分企業準備建設分布式光伏電站,或提高水電、風電、光電的使用比例。

2022年,多家企業繼續取得技術突破。寶鈦集團有限公司榮獲我國工業領域最高獎項“中國工業大獎”。同時,其航空用鈦合金薄壁型材加工技術取得突破,順利通過裝機評審;成功研制出高強高韌鈦合金板材。攀鋼集團有限公司全力推進高爐渣提鈦產業化攻關,全年電爐可開動率提高15.93%,立磨襯板壽命提高50%,定修周期延長5天;成功突破寬幅鈦箔材軋制技術并生產出0.1mm×500mm寬幅“手撕”鈦箔材產品。西北有色金屬研究院控股的西安賽特新材料科技股份有限公司打通了鈦合金、高溫合金葉片和人工關節精鍛件的全流程制備加工技術。洛陽雙瑞萬基鈦業有限公司開展“三高一低”(高純凈性、高均勻性、高一致性、低成本)海綿鈦技術攻關,實現10t爐航空級小顆粒海綿鈦得料率達到80%;開展沸騰氯化高鈦渣的應用,完成高鈦渣替代進口金紅石規模化生產高品質海綿鈦應用技術研究。朝陽金達鈦業股份有限公司全面打通全流程海綿鈦生產工藝,“小粒度海綿鈦”榮獲工信部“全國制造業單項冠軍產品”。湖南湘投金天科技集團有限公司攻克耐蝕鈦及鈦合金高效換熱激光焊管智能制造和裝備研制技術難題。

3.3 經營形勢分析

2022年,全球多個主要礦山因資源枯竭出現產量下降。鈦礦平均品位下降且開采成本上升的趨勢已經不可逆轉。我國作為全球最大的鈦礦進口國與消費國,這一情況對我國鈦行業平穩發展所產生的影響要大于其他國家。值得慶幸的是,我國企業在莫桑比克投資的鈦鋯礦項目已順利投產,每年可為國內提供超過106t鈦中礦原料。希望今后有更多中國企業投資開發海外鈦鋯礦資源,以緩解我國鈦礦資源的進口壓力。受國內經濟處于低速發展期,以及全球主要經濟體,尤其是歐洲國家可能進入低增長或負增長的壓力所影響,未來一兩年全球工業及民用領域對鈦金屬及鈦白粉的消費能力將增長緩慢甚至衰退;而國際形勢日趨復雜,許多國家加大國防投入,這又將拉動鈦金屬在相關領域的應用。從目前的公開信息來看,國外鈦白粉巨頭因對2023年需求的預期不佳、銷售壓力增大已做出減產計劃,這或許會緩解此前全球鈦原料供應緊張的局面,原料價格連續3年大幅增長的態勢可能會出現改觀。我國作為鈦原料消費大國,原料價格的回落對我國鈦行業的發展總體來說利大于弊。

在海綿鈦行業,2023年仍將有部分新增產能釋放。在下游應用增速放緩的情況下,海綿鈦產能的逐步釋放或將給行業帶來一定影響。

4、存在的問題及對策

2022年,我國鈦行業存在兩方面最為突出的問題:一是鈦行業投資存在一定程度的過熱,給未來行業的健康有序發展帶來一定隱患;二是鈦白粉、傳統化工等細分領域用量接近或達到周期高點,行業對未來變化趨勢準備不足。此外,鈦行業發展缺乏科學的、宏觀的、長期的產業規劃,沒有高層級的、具有執行力、約束力的行業發展指導綱要。

4.1 建議國家層面提高對鈦重要應用領域的關注度

隨著國際形勢的變化,各國對傳統安全的關注度再次超過了對全球協作發展與全球綠色發展等問題的關注度。由于鈦在國防安全、新材料、前沿科技中具有較為重要的作用,之前以市場自發調節,以市場需求為導向的產業發展模式已無法適應新形勢下我國鈦產業由大變強的新要求,需要對此作出一定調整。目前,鈦行業的國家級項目主要集中在國防與資源綜合利用領域,建議加大對核電、新能源等重要領域的關注力度,建立國家層面的工作組,以國家重大項目為牽引,加強在上述領域的研發、推廣和應用力度。形成重點領域由國家牽頭、傳統應用領域由市場主導的雙輪驅動的新局面。

4.2 行業投資過熱

近年來,我國海綿鈦、鈦加工材需求增長迅猛,各個企業產線開工率處于較高水平,產品利潤也不斷提升。鈦行業較高的景氣度使得社會資本的投資熱情較高,得益于此,前兩年階段性出現的鈦錠熔煉、鍛造能力上的短板已經被迅速補齊。但由于市場投資的慣性,一些新的項目還在不斷建設,主要集中在海綿鈦生產、真空熔煉爐設備和傳統的鈦材加工項目上。若這種情況持續下去,在未來的兩三年間,部分行業或將出現產能過剩的情況,市場平衡或被打破。中國有色金屬工業協會鈦鋯鉿分會也對此提出建議,希望對鈦行業有投資意愿的相關方認真做好市場調研,選擇好細分領域,進行差異化投資,控制好投資風險。

4.3 部分領域用鈦量接近周期高點

鈦在某些領域的用量具有一定的周期性。隨著下游應用領域的發展變化,鈦在這些領域的用量接近或已達到周期高點,如房地產行業、以PTA為代表的化工行業等,這使得部分化工用鈦加工材、鈦白粉等產品的用量也接近或達到周期頂部。建議以相關下游領域為主營業務的企業提前做好布局,以便在相關領域進入下行周期時能有較好的應對措施。

4.4 加強科技攻關力度

近年來,我國鈦產業在科技攻關上取得了一系列成果,但依然面臨很多難關需要攻克。隨著國家綠色發展目標的提出,海綿鈦生產過程中能耗過高的問題需要得到進一步的解決。而通過技術提升,降低海綿鈦能耗,也可以降低海綿鈦生產成本,更有利于擴大其應用。目前最前沿的“電解鈦”技術可能會為鈦產業的發展帶來革命性的突破,中國有色金屬工業協會鈦鋯鉿分會也在持續關注各高校、科研院所在“電解鈦”工藝上取得的進展與突破,以為該工藝早日進入工業化階段提供助力。我國鈦加工材在航空航天、海洋工程等領域有著較大的發展潛力,但也存在一系列需要進行系統性攻關的短板。

當前,編制出一套較為全面、完善的鈦加工手冊,對我國鈦產業的進一步發展至關重要,這需要全行業的共同努力,最終也將會使全行業受益。

4.5 加強宣傳科普

近幾年我國鈦產業取得了顯著進步,產品質量得到提升,產品性價比優勢更加明顯。但在一些鈦加工材應用較少的領域中,對鈦的認識還停留在此前的高性能、高成本的老觀念中。為此,需要加強對社會各界的宣傳力度,讓一些對鈦了解不深的行業更新其認知,讓其對鈦有更新更準確的了解,進而對使用鈦產生興趣,擴大鈦的應用范圍。以鈦的低成本化技術為抓手,配合有效的宣傳推廣,實現鈦加工材在更多工業領域以及日常生活領域中的廣泛應用。

相關鏈接